نسخه چاپي

نسخه چاپي

تجارب جهانی چه می گوید؟

تاثیر مثبت بازارهای مشتقه بر رشد و پویایی اقتصادی

هدف از این مقاله بررسی تاثیر بازارهای مشتقه بر رشد اقتصادی در 6 اقتصاد عمده جهان (اتحادیه اروپا، ایالات متحده، ژاپن، چین، هند و برزیل) در دوره 2014-2002 است. برای انجام این کار، دادههای پانل پویا با روش GMM (گشتاورهای تعمیم یافته ) تخمین زده می شود.

معرفی

رابطه بین بخش مالی و رشد اقتصادی یک موضوع حائز اهمیت است که در طیف گسترده ای از مقالات پژوهشی، نظری و تجربی، مورد بررسی قرار گرفته است. بسیاری از این مقالات بر تأثیر بخش مالی بر رشد اقتصادی تمرکز دارند. مطالعات پیشگامی که نقش بخش مالی را در پویایی اقتصاد برجسته می کنند عبارتند از: ویکسل (1934)، شومپتر (1954) و گلدسمیت (1969) که دریافتند که سیستم مالی به عنوان موتور حرکتی فعالیت اقتصادی عمل می کند.

از سوی دیگر، لوین (1991) اشاره می کند که بازارهای سهام، سرمایه گذاری های بلندمدت را تسهیل کرده و به کاهش ریسک کمک می کنند و به طور همزمان نقدینگی را برای سرمایه گذاران و تامین مالی و سرمایه را برای شرکت ها فراهم می آورند و نتیجتاً، بازارهای سهام به رشد اقتصادی کمک می کنند. علاوه بر این، لوین و زرووس (1998) تأکید می کنند که تعداد قابل توجهی از مطالعات تجربی از وجود رابطه بین بازارهای سرمایه و رشد اقتصادی در دراز مدت پشتیبانی می کند.

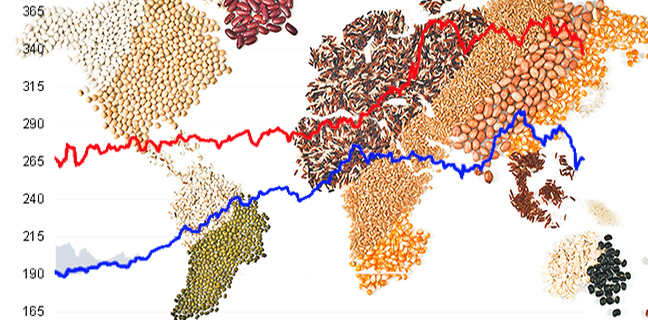

بازارهای مشتقه در دهه های اخیر پیشرفت چشمگیری داشته اند. در دسامبر 2008 حجم معاملات قراردادهای مشتقه در سراسر جهان تقریبا 592 تریلیون دلار بود که بسیار بالاتر از تولید ناخالص داخلی ایالات متحده (بزرگترین اقتصاد جهان) در سال 2007 - معادل 13.8 تریلیون دلار- بود. بر اساس اطلاعات ارائه شده از سوی بانک تسویه حسابهای بینالمللی (BIS)، در سال 2003، حدود 92 درصد از 500 شرکت بزرگ جهان از ابزارهای مشتقه برای مدیریت ریسک به ویژه روش ریسک نرخ بهره، استفاده کردند. بازارهای مشتقه، نه تنها یک بازار عظیم به شمار می رود، بلکه به طور چشمگیری در حال رشد است به طوریکه براساس آمارها در دوره 1998-2014 قراردادهای مشتقه بیش از هفت برابر افزایش یافته است.

نقش بازارهای مشتقه در افزایش رشد اقتصادی توسط نویسندگانی نظیر سیل (1997)، بلوچ و آریف (2007)، ساندارام و داس (2011)، ساندارام (2013) سیپکو (2011)، رابا و همکاران (2014) تحلیل شده است. اکثر این مطالعات رابطه مثبتی بین توسعه بازارهای مشتقه و رشد اقتصادی پیدا کرده اند؛ با این حال، تحلیل جهانی در رابطه با چنین رابطه ای هنوز انجام نشده است. این مقاله پژوهشی، بررسی تاثیر بازارهای مشتقه بر رشد اقتصادی در 6 اقتصاد عمده جهان (اتحادیه اروپا، ایالات متحده، ژاپن، چین، هند و برزیل) را بررسی می کند. به طور مشخص، تاثیر متغیرهایی نظیر حجم بازارهای مشتقه بر دلار آمریکا و حجم بازارهای مشتقه به عنوان سهمی از تولید ناخالص داخلی بر رشد اقتصادی در طول دوره 2014-2002 ارزیابی می شود. ما از مدل دادههای پانل پویا با اطلاعات دریافتی از بانک جهانی و انجمن صنایع آینده (FIA) برای تولید شواهد تجربی درباره رابطه بین بازارهای مشتقه و رشد اقتصادی استفاده می کنیم. در نهایت، بر اساس نتایج مدل اقتصادسنجی، توصیه های متعددی در مورد استفاده از بازار مشتقات برای تحریک رشد اقتصادی ارائه می دهیم.

بازارهای مشتقه و رشد اقتصادی

ابزارها و قراردادهای مشتقه رشد چشمگیری در بازارهای بورسی و سازمان یافته و همچنین در بازارهای خارج از بورس و یا سازمان نیافته داشته اند. این ابزارها از طریق مکانیزم به اشتراک گذاری ریسک، فرصت های سرمایه گذاری با بازده بالقوه بالاتر از آنچه که در بازار اوراق قرضه و سهام وجود دارد، ارائه می دهند. محصولات مشتقه ابزارهای مالی هستند که قیمت آن به سایر متغیرهای اساسی مانند قیمت سهام و شاخص ها، نرخ بهره، نرخ ارز، قیمت کالاها و غیره بستگی دارد. یعنی ابزارهای مشتقه، ابزارهای مالی مرتبط با دارایی پایه هستند و ابزار مفیدی برای پوشش ریسک نوسانات قیمت در محیط های ناپایدار به شمار می آیند. به طور کلی، آنها شرایط زیر را برآورده می کنند: 1) ارزش آنها براساس ارزش زمانی پول است که در بخش خاصی از قرارداد بیان نشده است؛ 2) آنها نیازمند سرمایه اولیه خالص کم (به طور قابل توجهی کمتر از سرمایه گذاری مورد نیاز برای خرید دارایی های اساسی) و گاهی اوقات حتی هیچ سرمایه گذاری هستند؛ و 3) آنها در یک تاریخ آینده تسویه می شوند.

اثرات و پیامدهای بازارهای مشتقه در یک اقتصاد می تواند به طور گسترده ای متفاوت باشد. بسیاری از محققان در زمینه مکانیسم های به اشتراک گذاری ریسک تمرکز می کنند و ابزارهایی را برای شرکت ها به منظور مقابله با شرایط اقتضایی و احتمالی و همچنین دستیابی به اطلاعات بهتر در بازارهای مالی فراهم می آورند. البته برخی از محققان نیز بر مضرات مرتبط با بازارهای مشتقه و نقش آنها در جذب واسطه ها تمرکز می کنند. در هر صورت، بازارهای مشتقه در دهه های گذشته رشد چشمگیری داشته اند، اگر چه سود حاصل از بازارهای مشتقه می تواند بسیار بزرگتر باشد. البته، ابزارهای مشتقه ممکن است در دستیابی به تخصیص کارآمد ریسک در کل اقتصاد نیز کمک کنند. آنها همچنین در ایجاد بازار برای ارائه فرصت های جدید برای سرمایه گذاران مفید هستند. علاوه بر این، مشتقات اطلاعات را به بازارهای مالی ارائه می دهند و بنابراین نقش مهمی در کاهش نوسانات آینده در بازارهای مالی جهانی ایفا می کنند. در نهایت، بازار مشتقات به شرکت کنندگان کمک می کند تا انتظارات مربوط به قیمت دارایی های پایه را به منظور مدیریت ریسک ناشی از تغییرات قیمت شکل دهند و در نتیجه در روند تصمیم گیری های آینده تسهیل ایجاد کنند.

تعدادی از نویسندگان دیگر، علیرغم مزایای بالقوه که ابزارهای مشتقه می توانند به شرکت ها، سرمایه گذاران و کل اقتصاد ارائه دهند، بر روی زیان های مربوط به بازارهای مشتقه تمرکز می کنند. ابزارهای مشتقه، من جمله قراردادهای آپشن، پیمان های آتی، قراردادهای آتی و سوآپ می توانند برای شرکت ها و همچنین سرمایه گذاران دولتی و خصوصی فرصت هایی را فراهم آورند که ممکن است در غیر این صورت در دسترس نباشند. مشتقات به تخصیص ریسک بین سرمایه گذاران و بنگاه ها کمک می کنند و می توانند هزینه های تنوع بخشی به پورتفولیو را کاهش دهند. علاوه بر این، قیمت ابزارهای مشتقه ممکن است اطلاعاتی را برای معامله گران آشکار کند که می تواند به ایجاد بازارهای مالی پایدارتر کمک کند. در نهایت، بلوچ و آریف (2007) رابطه ای را بین بازارهای مشتقه و رشد اقتصادی پیدا کردند که نشان می دهد اگر نقدینگی کافی در بازار نقدی پایه وجود داشته باشد، می توان معامله ابزارهای مشتقه را حفظ کرد و و این ابزارها از طریق انتقال ریسک می توانند نقش مهمی را در رشد اقتصادی ایفا کنند.

سیپکو (2011) ارتباط بین توسعه بازار مشتقات و اقتصاد واقعی را بررسی می کند. او تأکید می کند که حجم معاملات بازار مشتقات در دهه های اخیر به طور قابل توجهی افزایش یافته و این افزایش به طور با اهمیتی بازارهای مالی جهانی را تحت تاثیر قرار داده است. نویسنده همچنین رشد کلی تولید ناخالص داخلی اسمی و واقعی را با بازار مشتقات جهانی و به ویژه بازار فرابورسی (OTC) مقایسه می کند.

به طور خلاصه، بازارهای مشتقه در دهه های اخیر به طور چشمگیری رشد کرده اند و به معامله گران کمک کرده اند تا ریسک هایی را علیه رویدادهای غیرمنتظره و توزیع ریسک بین شرکت ها و سرمایه گذاران را پوشش دهند. آنها اطلاعات کامل تری در بازار ارائه می دهند که قدرت تصمیم گیری شرکت ها را افزایش می دهد. تأثیرات منفی کوتاه مدت آنها در مقایسه با تأثیرات مثبتی که در طولانی مدت دارند، قابل قیاس نیست. انتظاراتی که بازارهای مشتقات برآورده می کنند، همراه با مدیریت ریسک مناسب، ممکن است به ثبات در آینده کمک کند تا شرکت ها بتوانند با اقدامات به موقع برای سرمایه گذاری در آینده در تمام بخش ها گسترش یابند و به رشد اقتصادی درازمدت کمک کند.

تجزیه و تحلیل نتایج تجربی

هدف این مطالعه، ایجاد یک مدل دادههای پانل پویا است که به ما این امکان را می دهد تا رابطه بین بازارهای مشتقه و رشد تولید ناخالص داخلی سرانه را در یک نمونه از 6 اقتصاد عمده جهان بررسی کنیم. در این مطالعه سال های 2014-2002 مورد تجزیه و تحلیل قرار گرفته است که مجموعا 78 مشاهدات، 6 گروه و 13 سال را ارائه می دهد.

در این مطالعه مدل تفاوت GMM برای توضیح تأثیر بازارهای مشتقه بر رشد اقتصادی انتخاب شده است. برآوردهای این مدل نشان می دهد که بازار مشتقه با تولید ناخالص داخلی رابطه مثبت دارد. برآوردهای GMM نشان می دهد که افزایش 1 درصد از حجم معاملات بازارهای مشتقه، در تولید ناخالص داخلی سرانه در کشورهایی که اهداف این مطالعه در طول سال های 2002 تا 2014 بود، 0.17 درصد تاثیر می گذارد؛ ببراساس این تحقیق تاثیر بازار مشتقه در اقتصاد واقعا مهم است. این امر می تواند به این دلیل باشد که بازارهای مشتقه ممکن است به شکل گیری انتظارات قیمت دارایی ها در آینده کمک کنند. این انتظارات با مدیریت ریسک مناسب می تواند از طریق اقدامات پیش بینی شده برای سرمایه گذاری های آینده به ثبات و گسترش شرکت ها در آینده کمک کند که این خود تاثیر مثبتی بر فعالیت اقتصادی در بلندمدت دارد.

نتیجه گیری

شواهد تجربی ارائه شده در این تحقیق نشان می دهد که بازارهای مشتقه ممکن است تأثیرات عمده ای بر رشد اقتصادی داشته باشند. تلاش های بیشتر برای توسعه بازارهای مشتقه، به تقویت فعالیت اقتصادی کمک می کند و بنابراین رفاه جامعه را بهبود می بخشد.

این مقاله پژوهشی از تحلیل گرافیکی و آماری برای نشان دادن رابطه مثبت بین افزایش حجم بازار مشتقات و واقعی و تولید ناخالص داخلی سرانه در 6 اقتصادهای بزرگ جهان استفاده می کند. برآوردهای استاتیک و پویا از تجزیه و تحلیل داده های پانل اهمیت تاثیر حجم بازار مشتقات بر روی رشد اقتصادی را نشان می دهد. تاثیر حجم بازارهای مشتقه در رابطه با رشد تولید ناخالص داخلی در برخی از اقتصادهای بزرگ جهان، مورد تحلیل قرار گرفت. شواهد تجربی ارائه شده، فرضیه اصلی را مورد تایید قرار داد به طوری که افزایش حجم بازارهای مشتقه تاثیر مثبتی بر رشد اقتصادی در دوره 2014-2002 داشته است. با توجه به این تحقیق، توصیه می شود که تصمیم گیرندگان سیاست های اقتصادی باید ابزار و انگیزه هایی را برای تشویق بازارهای مشتقه و افزایش رشد اقتصادی ارائه کنند تا به توسعه اقتصادی و بهبود رفاه کمک کنند. توسعه بازارهای مشتقه باید یک هدف کلیدی برای سیاست گذاران و تصمیم گیران برای ترویج رشد اقتصادی و رفاه باشد. بنابراین، اجرای کلیه اقدامات قانونی لازم برای از بین بردن معاملات غیر شفاف با محصولاتی از مشتقات خاص لازم است تا اقتصاد جهانی را به مسیر پایدار رشد اقتصادی قوی و متعادل تبدیل کند.

در نهایت، یک سوال در زمینه مشابه ایجاد می شود؛ آیا بازارهای مشتقه رشد اقتصادی را پیش بینی می کنند؟

تاریخ: چهارشنبه ٢٦ ارديبهشت ١٣٩٧ ساعت: ١٠:٥٠

پربازدیدترین

گزارش

آخرین اخبار

نرخ ارز

گفتگو

نظرسنجی

| ||||||||||